Portfoliotheorie: Unterschied zwischen den Versionen

K (erg Links) |

|||

| Zeile 1: | Zeile 1: | ||

'''Kurzinfo!''' | '''Kurzinfo!''' | ||

| − | Die '''Portfoliotheorie''' besagt, dass durch Mischung risikobehafteter Wertpapiere (Diversifikation) und durch Investition in so genannte effiziente [[Portfolio]]s eine Risikoreduktion im Vergleich zur Investition in einzelne Wertpapiere erreichen lässt. *)<!--Quelle ? --> | + | Die '''Portfoliotheorie''' besagt, dass durch Mischung risikobehafteter Wertpapiere ([[Risikodiversifikation |Diversifikation]]) und durch [[Investition]] in so genannte effiziente [[Portfolio]]s eine Risikoreduktion im Vergleich zur Investition in einzelne Wertpapiere erreichen lässt. *)<!--Quelle ? --> |

Die Portfoliotheorie ist ein [[Einperiodenmodell|Einperioden]]-[[Totalmodell|Simultanmodell]].<ref>Vgl. Aschauer / Purtscher (2010), S. 140.</ref> | Die Portfoliotheorie ist ein [[Einperiodenmodell|Einperioden]]-[[Totalmodell|Simultanmodell]].<ref>Vgl. Aschauer / Purtscher (2010), S. 140.</ref> | ||

Version vom 29. Oktober 2024, 04:19 Uhr

Kurzinfo!

Die Portfoliotheorie besagt, dass durch Mischung risikobehafteter Wertpapiere (Diversifikation) und durch Investition in so genannte effiziente Portfolios eine Risikoreduktion im Vergleich zur Investition in einzelne Wertpapiere erreichen lässt. *)

Die Portfoliotheorie ist ein Einperioden-Simultanmodell.[1]

Die Risiken im Portfolio sind nicht additiv, sondern heben sich im Risikoverbund des Portfolios auf.[2]

Klassifiziert man Aktien nach ihrer erwarteten Rendite und der Volatilität ihrer Rendite, kann man für einen risikoaversen Investor feststellen: [3]

- Von zwei Aktien mit derselben erwarteten Rendite wird er die Aktie mit dem niedrigeren Risiko kaufen;

- von zwei Aktien mit demselben Risiko wird er die Aktie mit der höheren erwarteten Rendite kaufen.

Die Portfoliotheorie geht auf Harry Markowitz (1952) zurück, der 1990 dafür den den Alfred-Nobel-Gedächtnispreis für Wirtschaftswissenschaften[4] erhielt.[5]

Die Portfoliotheorie ist ein Teilgebiet der Kapitalmarkttheorie. Spätere Entwicklungen wie das Single-Index-Modell, das Capital Asset Pricing Model (CAPM) und die Arbitragepreistheorie sind Weiterentwicklungen der Portfolio-Selection-Theorie.[6]

Inhaltsverzeichnis

Bedeutung

Die Portfoliotheorie hat in der Unternehmensbewertung keine praktische Bedeutung mehr.

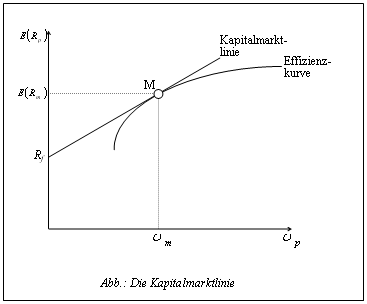

Effizienzlinie

siehe auch-> Kapitalmarktlinie

Die Effizienzlinie ist der geometrische Ort aller effizienten Ertrags-Risiko-Kombinationen.[7]

Ein Portfolio heißt effizient, wenn kein anderes Portfolio existiert, welches bei gleicher Renditeerwartung ein geringeres Risiko bzw. bei gleichem Risiko eine höhere Rendite hat.[8]

Risikoaverse Investoren werden ihr Vermögen - entsprechend ihrer individuellen Risikoeinstellung - ausschließlich in Portfolios investieren, die auf der Effizienzlinie liegen.[9]

Literatur

Fachliteratur

- WPH-Edition (2018), Rz. A 349.

siehe auch -> Liste der verwendeten Literatur

Weblinks

- Portfoliotheorie bei Wikipedia, abgefragt 10.1.2022;

Einzelnachweise

- ↑ Vgl. Aschauer / Purtscher (2010), S. 140.

- ↑ Vgl. Aschauer / Purtscher (2010), S. 141.

- ↑ Vgl. WPH-Edition (2018) Tz. A 349.

- ↑ Gemeinsam mit William F. Sharpe (CAPM) und Merton H. Miller (Irrelevanzthese).

- ↑ Wikipedia, Stichwort: Portfoliotheorie, abgefragt 10.1.2022.

- ↑ Wikipedia, Stichwort: Portfoliotheorie, abgefragt 10.1.2022.

- ↑ Wikipedia, Stichwort: Portfoliotheorie, abgefragt 8.2.2022.

- ↑ Wikipedia, Stichwort: Portfoliotheorie, abgefragt 8.2.2022.

- ↑ Vgl. WPH-Edition (2018) Rz A 349.